Abogada de Falmed, Katherine Berríos de UDMP, llamó a la tranquilidad y analizó detalles de la nueva normativa de amplio interés para los facultativos del país.

Por Patricio Alegre Aros, periodista Falmed.

Con fecha 4 de febrero de 2022 se publicó en nuestro país la Ley N°21.420, que reduce o elimina exenciones tributarias.

En este contexto, la abogada de la Unidad de Defensa de la Medicina Privada, UDMP, Katherine Berríos, junto con llamar a la tranquilidad a los miembros del gremio médico, enfatiza que por regla general a partir del 1 de enero de 2023, todos los “servicios” ya están siendo gravados con IVA, por aplicación de la Ley N°21.420, salvo las excepciones legales.

De acuerdo a lo expuesto, la prestación de servicios médicos se encuentra exenta, para el caso de las personas naturales, por aplicación directa del Art.12, letra E, N°8) de la Ley sobre Impuesto a las Ventas y Servicios ( LIVS) y para el caso de las personas jurídicas, expresamente por su naturaleza (ambulatoria) incorporada por el numeral 20 del mismo artículo, haciendo irrelevante que la persona jurídica sea una sociedad de personas o una de capital. Es decir, no es importante si la prestación médica se efectúa por una sociedad de profesionales, una sociedad por acciones o una limitada no profesional.

La profesional ejemplifica que si se prestan servicios médicos ambulatorios a través de una sociedad por acciones (SpA), dicha actividad por su naturaleza ambulatoria estará exenta de IVA, sin importar que se trate de una sociedad de capital (SpA).

Normativa

Según la abogada, en relación a la Ley sobre Impuesto a las Ventas y Servicios (LIVS), que la norma modifica la definición de “servicio”, el que deberá entenderse como “la acción o prestación que una persona realiza para otra y por la cual percibe un interés, prima, comisión o cualquier otra forma de remuneración”, es decir, gravando, en general, toda prestación de servicio con el impuesto al Valor Agregado (IVA).

«Si las prestaciones de salud tienen el carácter de ambulatorias, quedarán exentas de IVA en todo caso, independiente de que el prestador tenga o no la calidad de clínica, hospital, laboratorio u otro establecimiento análogo particular […]»

Katherine Berríos

Abogada de la Unidad Defensa de Medicina Privada de Falmed, UDMP.

Así también, según la norma, se incorporan modificaciones al artículo 12, que trata exenciones al IVA, modificando el N°8, referente a las rentas del trabajo e incorporando el N°20 a su letra E, que se refiere a la prestación de servicios médicos ambulatorios.

Según la abogada, los cambios que entraron en vigencia a partir del 1 de enero de 2023, en primer término, dicen relación con las Rentas del Trabajo y Sociedades Profesionales, correspondientes al artículo 12, letra E, Nº8 de la Ley sobre Impuesto a las Ventas y Servicio (LIVS).

De acuerdo con lo anterior, la profesional cita, en cuanto a las rentas del trabajo y las sociedades de profesionales, la nueva disposición legal que establece, en su artículo 12, que estarán exentos del impuesto establecido en este título, letra E, las siguientes remuneraciones y servicios: “En el punto número 8, los ingresos mencionados en los artículos 42º y 48º de la Ley de Renta. Para estos efectos quedarán comprendidos los ingresos de las sociedades de profesionales referidas al artículo 42, Nº2 de la Ley sobre Impuesto a la Renta, aún cuando hayan optado por declarar sus rentas de acuerdo con las normas de la primera categoría”, acota.

Según la abogada, esto significa que no pagarán IVA las personas naturales que tributen en segunda categoría de acuerdo a las rentas donde predomina el trabajo sobre el capital, tanto en calidad de dependiente (sueldos, sobre sueldos, entre otros), como de independientes (boletas de honorarios).

De igual manera la abogada Berríos manifiesta que se incorpora a las denominadas “sociedades de profesionales”, a través de modificación que cumplan con determinados requisitos, aun cuando opten el tributar de conformidad a las rentas de primera categoría. Es decir, al tratarse de una sociedad de personas, “su objeto exclusivo debe ser la prestación de servicios o asesorías profesionales, los servicios deben ser prestados por intermedio de sus socios, asociados; o con la colaboración de dependientes que coadyuven a la prestación del servicio profesional”.

Asimismo, según la experta se incluyen en este acápite, todos sus socios, sean personas naturales o sociedades de profesionales, quienes deben ejercer sus profesiones para la sociedad, no siendo aceptable que uno o más de ellos solo aporte capital.

De acuerdo a lo anterior, según la abogada de Falmed, las profesiones de los socios deben ser idénticas, similares, afines o complementarias.

En cuanto a la prestación de servicios médicos ambulatorios (artículo 12 , letra E, Nº20 de la LIVS), según la abogada, “la nueva disposición legal establece que estarán exentos del impuesto establecido en este título, en su letra E, inciso 20”.

Dicha exención incluye el suministro de los insumos y medicamentos, efectuado en la ejecución del servicio ambulatorio, siempre que sean utilizados y consumidos en dicho procedimiento e incluidos en el precio cobrado por la prestación.

Cabe destacar que los servicios de laboratorio no se incluyen en esta exención.

En cuanto a los requisitos de procedencia, Katherine Berríos, explica que en el caso de tratarse de servicios, prestaciones y tratamientos de salud, a este respecto y de acuerdo a la interpretación del Servicio de Impuestos Internos (SII), constituyen prestaciones de salud, todas aquellas que se encuentran señaladas en la nómina de aranceles modalidad de atención institucional (MAI) y la nómina de aranceles modalidad libre elección (MLE), que se publican en el sitio web del Fondo Nacional de Salud (FONASA). También las que sean asimilables a las mismas, o se desarrollen en el contexto de dichos procedimientos, independiente del monto de su remuneración y si son desarrolladas o no por un prestador institucional de salud, pero siempre que sean prestados por profesionales capacitados para ello de acuerdo al Libro V del Código Sanitario.

En cuanto al punto 2 y en relación a lo de carácter ambulatorio, la abogada expresa que de acuerdo a la normativa “se consideran ambulatorios, los servicios médicos indicados precedentemente cuando no se presten con alimentación, alojamiento tratamientos médicos para recuperar la salud propios de prestadores institucionales de salud, tales como hospitales, clínicas o maternidades, entendiendo esto último como atención médica y de enfermería continua para recuperar la salud”.

En lo que dice relación a la situación tras incorporarse el nuevo Nº20 a la letra E del artículo 12 de la LIVS, según la abogada, el SII señala que “si las prestaciones de salud tienen el carácter de ambulatorias, quedarán exentas de IVA en todo caso, independiente de que el prestador tenga o no la calidad de clínica, hospital, laboratorio u otro establecimiento análogo particular[…]”.

Según Berríos, de igual forma, para efectos de la presente exención, tampoco es relevante si el prestador tiene la calidad de sociedad de personas o de capital.

“En otras palabras, en virtud del nuevo N°20 de la letra E del artículo 12 de la LIVS, se encuentran exentas de IVA las prestaciones de salud que tengan carácter de ambulatorias, atendiendo simplemente a la naturaleza de la prestación médica (ambulatoria), siendo irrelevante la calificación del prestador (es o no clínica, hospital, laboratorio u otro establecimiento análogo particular), ni su configuración societaria (sociedad de profesionales, sociedad anónima, sociedad por acciones, etc.)”, concluye.

Lo que hay que saber…

La Ley N° 21.420 introduce modificaciones con el objeto de eliminar o reducir un conjunto de exenciones tributarias, a fin de aumentar la recaudación fiscal de forma permanente, considerando especialmente la necesidad de financiar la recientemente creada pensión garantizada universal (PGU del 21/12/2021).

Esta legislación beneficiará a 2,1 millones de adultos mayores de 65 años, que recibirán un monto de hasta $185.000, y el costo de la iniciativa, en régimen, será de 0,95 puntos del PIB (unos US$ 1.600 millones).

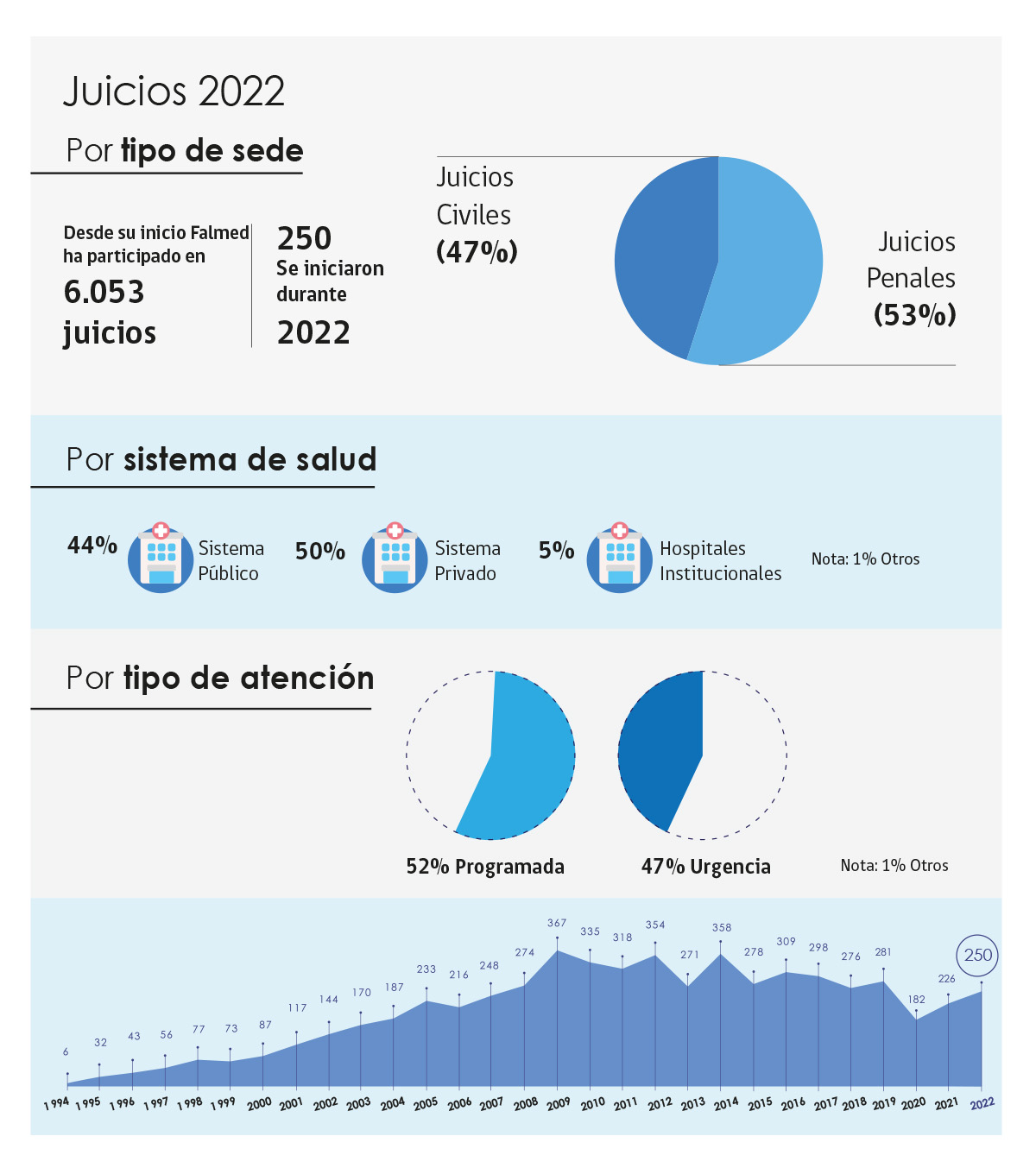

Judicialización en 2022